As stablecoins viraram parte essencial do mercado cripto, usadas todos os dias em negociações, pagamentos e aplicativos de finanças digitais. Entre elas, duas se destacam: USDT (Tether), a mais usada no mundo, e USDC (Circle), a que mais cresce em ambientes regulados.

As duas possuem o mesmo objetivo de manter valor atrelado ao dólar, mas funcionam de formas diferentes. Transparência, regras de regulação, tipos de reservas e redes em que circulam são fatores que podem mudar totalmente a experiência de quem usa cada uma.

Neste artigo, você vai entender de maneira clara o que diferencia o USDC do USDT, seus pontos fortes, riscos e em quais casos cada uma é mais vantajosa.

Mercado em 2025: USDC x USDT

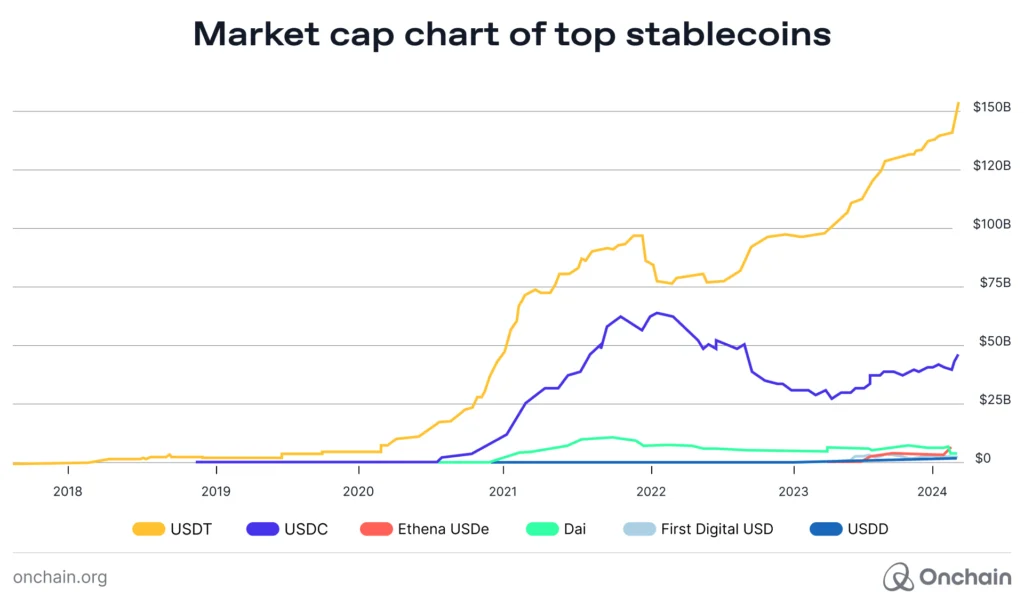

Fonte: Onchain

O mercado de stablecoins em 2025 é liderado por duas moedas digitais: USDT (Tether) e USDC (Circle). Juntas, elas concentram mais de US$230 bilhões em valor de mercado e dominam diferentes frentes do ecossistema cripto.

O gráfico acima, mostra o crescimento das stablecoins nos últimos anos:

- Linha amarela (USDT): mostra crescimento consistente e sustentado ao longo dos anos, refletindo adoção robusta e dominância.

- Linha azul (USDC): menor, mas em tendência de alta mais acelerada em certos períodos — especialmente após eventos como IPO da Circle e maior adoção institucional e regulatória.

USDT (Tether) — Líder absoluto em liquidez

- Capitalização: acima de US$167 bilhões em setembro de 2025.

- Participação de mercado: entre 60% e 68% do total de stablecoins.

- Principais usos: liquidez em exchanges globais, trading de alta frequência e remessas internacionais.

- Blockchain dominante: TRON.

O USDT é hoje a stablecoin mais usada em transações rápidas, com maior profundidade de mercado e aceitação universal em plataformas de negociação.

USDC (Circle) — Crescimento regulado e institucional

- Capitalização: cerca de US$71–72 bilhões em setembro de 2025.

- Crescimento recente: impulsionado pela IPO da Circle em junho de 2025, avaliada em quase US$7 bilhões.

- Principais usos: pagamentos corporativos, integração bancária e protocolos DeFi.

- Blockchains em destaque: Solana e Base.

O USDC é a opção preferida por instituições financeiras, empresas e protocolos DeFi, principalmente após a Circle se tornar compatível com o regulamento MiCA da União Europeia.

Comparativo direto

- USDT: indicado para quem busca liquidez imediata, baixo custo de envio e presença global.

- USDC: indicado para quem prioriza compliance, transparência em reservas e integração com ambientes regulados.

Regulação e risco jurídico: USDC x USDT em 2025

A regulação de stablecoins se tornou um dos pontos centrais para bancos, fundos e governos em 2024 e 2025. O MiCA (Markets in Crypto-Assets Regulation) da União Europeia, em vigor desde julho de 2024, trouxe regras específicas para emissores de stablecoins, exigindo licença de Instituição de Dinheiro Eletrônico (EMI), auditorias regulares e proteção de reservas.

USDC: em conformidade total com o MiCA

A Circle, emissora do USDC, obteve em julho de 2024 a licença de EMI na França, o que faz do USDC o primeiro grande stablecoin a operar plenamente dentro das normas da União Europeia. Isso garante:

- Supervisão direta pela Autorité de Contrôle Prudentiel et de Résolution (ACPR), regulador francês.

- Obrigações de relatórios de reservas e transparência contínua.

- Reconhecimento jurídico que facilita parcerias com bancos europeus, fintechs e grandes fundos institucionais.

Esse enquadramento posiciona o USDC como a stablecoin mais segura do ponto de vista regulatório, atraindo empresas que precisam de ativos digitais auditáveis e juridicamente sólidos.

USDT: liderança global, mas fora do MiCA

A Tether, emissora do USDT, ainda não buscou enquadramento no MiCA. Embora seja a maior stablecoin do mundo, com mais de US$167 bilhões em circulação, essa ausência regulatória pode gerar limitações:

- Bancos e fundos europeus podem evitar integrações diretas com o USDT por falta de reconhecimento oficial.

- O ativo continua sendo amplamente usado em exchanges e remessas internacionais, mas sem proteção legal explícita dentro da UE.

- A depender do endurecimento regulatório, empresas que operam em território europeu podem ser forçadas a migrar parte de suas operações para stablecoins compatíveis, como o USDC.

USDC x USDT: composição das reservas e nível de confiança

USDC: transparência e auditorias frequentes

A Circle estruturou o USDC para ser visto como o stablecoin mais transparente do mercado.

- Lastro: 100% em caixa e títulos do Tesouro dos EUA de curtíssimo prazo (T-Bills), com liquidez praticamente imediata.

- Gestão: os ativos são alocados no Circle Reserve Fund, um fundo 2a-7 administrado pela BlackRock, com custódia feita pelo BNY Mellon, um dos maiores bancos dos EUA.

- Relatórios: a Circle publica relatórios semanais de reservas e divulga assegurações mensais conduzidas por firmas de auditoria independentes (Big Four).

- Compliance: esse modelo foi determinante para a aprovação da licença EMI na França, que enquadrou o USDC sob as normas MiCA na União Europeia.

Esse nível de transparência dá ao USDC uma vantagem clara junto a bancos, fundos e empresas, que precisam de stablecoins auditáveis e lastreadas em ativos de altíssima qualidade.

USDT: lucro recorde, mas auditorias limitadas

A Tether, emissora do USDT, também mantém grande parte das reservas em títulos do Tesouro dos EUA. Porém, há diferenças importantes:

- Lastro: Além dos Treasuries, uma pequena parte das reservas do USDT está em ativos corporativos, empréstimos garantidos e instrumentos de crédito. Esses papéis não possuem a mesma segurança e liquidez imediata que os títulos do governo dos EUA.

- Relatórios: a Tether divulga atestados trimestrais (não auditorias completas), realizados pela BDO Itália. Esses relatórios confirmam a existência de reservas, mas não têm a mesma profundidade das assegurações mensais do USDC.

- Lucro com juros: em 2025, a Tether reportou lucro líquido de US$4,9 bilhões no 2º trimestre, resultado principalmente dos juros recebidos sobre os Treasuries em carteira. Isso mostra que, além de garantir o lastro do USDT, a empresa transformou suas reservas em uma fonte de receita multimilionária.

Embora o USDT seja financeiramente saudável, sua falta de auditorias completas e maior diversificação de ativos levantam questionamentos sobre o grau de segurança em cenários de estresse ou queda acentuada de liquidez.

USDC x USDT: Em Quais Redes Cada Stablecoin Domina

A escolha da blockchain influencia diretamente taxas, tempo de confirmação e volume transacionado. Tanto o USDT quanto o USDC estão presentes em múltiplas redes, mas cada um consolidou protagonismo em ecossistemas específicos.

USDT: dominância na TRON

- Rede principal: a TRON concentra mais de 70% da circulação do USDT em 2025, segundo dados de emissão on-chain.

- Motivo da preferência: as taxas extremamente baixas e a velocidade de confirmação quase instantânea fizeram da TRON a rede padrão para remessas internacionais e pagamentos P2P em países emergentes.

- Uso global: exchanges, OTCs e carteiras digitais de baixo custo adotaram o USDT via TRON como infraestrutura padrão para liquidez diária, especialmente em regiões da Ásia, América Latina e África.

- Implicação prática: quem precisa mover grandes quantias rapidamente e sem custo elevado quase sempre escolhe USDT-TRON.

USDC: expansão em Solana e Base

- Solana: o USDC é hoje a stablecoin mais relevante na rede, beneficiado por taxas baixíssimas, alta velocidade de execução e integração com DEXs e protocolos DeFi. Grande parte do volume de swaps e empréstimos em Solana é lastreado em USDC.

- Base (rede L2 da Coinbase): tornou-se um hub estratégico para o USDC, dado o alinhamento entre a Coinbase (parceira da Circle) e a adoção institucional. O USDC é o ativo nativo mais usado em pagamentos, DeFi e aplicações financeiras na Base.

- Compliance: a expansão em Solana e Base reforça o posicionamento do USDC como stablecoin de alta performance com respaldo regulatório, atraindo tanto usuários de DeFi quanto empresas que precisam de conformidade legal.

Censura, sanções e congelamento: USDC x USDT

As stablecoins não são apenas tokens atrelados ao dólar — elas também carregam poder de controle por parte dos emissores. Tanto a Circle (USDC) quanto a Tether (USDT) possuem mecanismos para congelar ativos em endereços sancionados ou suspeitos de atividades ilícitas.

USDC: compliance rigoroso e regras públicas

- A Circle mantém políticas claras de bloqueio em conformidade com normas como OFAC (Office of Foreign Assets Control, nos EUA) e regulamentos europeus.

- Os endereços bloqueados ficam visíveis on-chain, e o processo segue padrões documentados, o que dá maior previsibilidade às empresas que usam USDC em operações reguladas.

- O rigor da Circle nessa prática foi um dos fatores que facilitaram a aprovação da licença EMI na França e a conformidade com o regulamento MiCA da União Europeia.

USDT: congelamentos bilionários, mas com atrasos

- A Tether informou ter congelado mais de US$2,9 bilhões em ativos até julho de 2025, em cooperação com autoridades internacionais.

- Apesar disso, estudos independentes apontam que o processo de congelamento do USDT pode demorar dias ou semanas, reduzindo sua eficácia em situações que exigem resposta imediata, como bloqueio de fundos ligados a golpes ou atividades criminosas.

- Essa diferença de velocidade gera críticas: enquanto o USDT oferece maior liquidez e menor intervenção, também pode ser visto como menos eficiente em combate a ilícitos.

O dilema do usuário

- USDC: mais adequado para empresas e instituições que priorizam compliance e precisam de previsibilidade jurídica.

- USDT: preferido por usuários que buscam liquidez e liberdade, ainda que com risco de atrasos na resposta regulatória.

Casos de uso: quando escolher USDC ou USDT

Embora ambos sejam stablecoins atrelados ao dólar, USDC e USDT atendem a necessidades diferentes dependendo do perfil do usuário, da rede utilizada e do nível de exigência regulatória.

Trading e liquidez global → USDT

- O USDT é a stablecoin mais usada em exchanges centralizadas no mundo todo.

- Está presente como par de negociação em praticamente todos os ativos, de Bitcoin a altcoins emergentes.

- Sua profundidade de mercado garante menor slippage e maior volume disponível para grandes operações.

*Se o foco é liquidez imediata para trading, o USDT ainda é a escolha padrão.

Pagamentos corporativos e operações reguladas → USDC

- O USDC é totalmente compatível com o MiCA na União Europeia, graças à licença de Instituição de Dinheiro Eletrônico (EMI) na França.

- Essa estrutura regulatória torna o USDC a stablecoin preferida por bancos, fintechs e empresas multinacionais que precisam de ativos digitais auditáveis.

- Além disso, a Circle publica relatórios semanais de reservas e assegurações mensais, aumentando a confiança para uso em operações corporativas.

*Para empresas e instituições financeiras, o USDC é a escolha mais segura.

DeFi e inovação em blockchains de alta performance → USDC

- Em Solana, o USDC é a stablecoin dominante em DEXs e protocolos DeFi, graças à latência ultrabaixa e às taxas quase nulas.

- Em Base, rede L2 da Coinbase, o USDC é o ativo nativo mais integrado em pagamentos e finanças descentralizadas, apoiado por sua conformidade regulatória.

*Para quem atua em DeFi, staking, empréstimos e swaps, o USDC é o ativo preferido.

Remessas internacionais de baixo custo → USDT

- O USDT na TRON se tornou o padrão global para envio de dinheiro transfronteiriço, especialmente em países da Ásia, América Latina e África.

- Taxas baixíssimas e transações quase instantâneas fazem com que seja usado em remessas P2P, câmbio paralelo e pagamentos digitais.

*Para transferências rápidas e baratas, USDT-TRON é a melhor alternativa.

Riscos práticos para o investidor da USDC e USDT

Mesmo sendo ativos atrelados ao dólar, stablecoins não são isentas de riscos. Quem utiliza USDC ou USDT precisa avaliar não apenas a paridade com o dólar, mas também fatores estruturais que podem impactar a segurança e a liquidez.

1. Risco de rede

- Congestionamento e instabilidade em blockchains específicas podem atrasar ou até paralisar transações.

- Exemplo: no passado, a Solana enfrentou interrupções temporárias que impactaram o uso do USDC em DEXs.

- Já o USDT na TRON é estável em custos e volume, mas depende fortemente da saúde de uma única rede — o que pode representar vulnerabilidade.

*Investidores precisam avaliar em qual blockchain estão movimentando seus tokens, não apenas o emissor.

2. Risco do emissor

- USDC (Circle): mais transparente, com auditorias frequentes e reservas em caixa/T-Bills; porém, tem política de congelamento rígida, o que pode afetar usuários que operam em regiões com maior risco regulatório.

- USDT (Tether): gera lucros bilionários com juros de Treasuries (US$4,9 bi só no 2º tri de 2025), mostrando solidez financeira. Entretanto, os atestados trimestrais da BDO Itália não têm a mesma profundidade de auditorias completas, levantando questionamentos sobre a composição detalhada das reservas.

*O risco do emissor está ligado a transparência, governança e política de congelamento.

3. Risco regulatório

- Na União Europeia, o USDC já está em conformidade com o MiCA graças à licença de EMI na França, o que reduz riscos jurídicos para instituições financeiras.

- O USDT, por outro lado, ainda não buscou enquadramento no MiCA — o que pode limitar parcerias com bancos europeus e criar barreiras em países que exijam conformidade regulatória.

- Nos Estados Unidos, ainda existe incerteza sobre regras específicas para stablecoins, e mudanças repentinas podem afetar ambos os emissores.

*O risco regulatório pode determinar onde cada stablecoin é aceita ou barrada.

4. Risco de taxa de juros

- Tanto a Circle quanto a Tether aplicam reservas em títulos do Tesouro dos EUA.

- Com os juros altos de 2024–2025, emissores tiveram lucros recordes (como a Tether em 2025).

- Porém, queda nas taxas de juros reduziria significativamente essa receita, o que pode impactar a capacidade dos emissores de manter operações, investimentos e resiliência a crises.

*Esse risco é indireto para o investidor, mas afeta a sustentabilidade do modelo de negócios dos emissores.

Gerencie USDC e USDT com segurança na Klever Wallet

Seja para trading, pagamentos ou DeFi, a Klever Wallet permite armazenar, enviar e receber tanto USDT quanto USDC em múltiplas blockchains, com total controle de suas chaves privadas.

A escolha entre os dois depende menos de “qual é maior” e mais de qual atende melhor ao seu objetivo.

Baixe agora a Klever Wallet e tenha em um só app a liberdade da liquidez do USDT e a confiabilidade regulatória do USDC.